Les marchés financiers sont un univers fascinant, où les opportunités de gains sont aussi grandes que les risques encourus. Mais que vous soyez un novice curieux ou un trader plus avancé, il existe des secrets et des stratégies pour se lancer dans le trading qui font la différence entre le succès et l’échec.

Dans cet article, nous allons plonger dans les coulisses du trading et révéler les astuces qui ont propulsé certains vers des sommets financiers.

Pourquoi devriez-vous y prêter attention ?

Imaginez pouvoir anticiper les mouvements du marché, gérer vos émotions avec sérénité et maximiser vos profits… C’est exactement ce que les traders expérimentés ont acquis comme compétences au fil du temps, et il est temps pour vous de les découvrir.

Alors, êtes-vous prêt à atteindre la rentabilité en trading ? 📈

Suivez le guide et prenez des notes !

Règle N°1 pour se lancer dans le trading : La Simplicité

Lorsqu’on se lance dans le trading, il est tentant d’explorer tous les marchés, d’essayer différentes stratégies et de s’intéresser à une multitude d’instruments financiers.

Cependant, cette dispersion peut rapidement devenir contre productive… C’est d’ailleurs la meilleure façon de se créer un brouillard mental et de rater les opportunités qui se présentent à nous.

C’est pourquoi, pour réussir il est essentiel de se concentrer sur quelque chose de simple… TRÈS SIMPLE. Et cela pour 3 raisons :

- Clarté et Maîtrise : En vous focalisant sur une seule stratégie, un seul actif etc., vous pouvez approfondir vos connaissances et développer une expertise solide. Vous comprendrez mieux les mécanismes, les tendances et les opportunités spécifiques à ce marché.

- Réduction du Stress : Trop d’informations peuvent entraîner de la confusion et du stress. En vous limitant à un domaine, vous simplifiez votre approche et réduisez la pression.

- Meilleure Gestion : Le trading demande du temps et de l’énergie. En vous concentrant sur un aspect spécifique, vous optimisez votre temps et maximisez votre efficacité.

Pour vous donner un exemple, je trade personnellement qu’en scalping sur la time frame 1 min de 08h00 à 11h00, sur la devise EUR/USD et GBP/USD (car ces devises sont corrélées). Et c’est tout !

C’est la seule stratégie de trading que j’applique (en plus de mes investissements).

En somme, évitez donc la dispersion, c’est crucial pour votre réussite. Suivez un seul mentor ou une formation de trading fiable, choisissez un seul marché, un instrument financier et une stratégie qui vous passionne, et plongez-vous dedans à 100%.

Il en est de même pour les indicateurs, utilisez-en le moins possible pour avoir un graphique épuré, clair et facile à lire.

La simplicité est souvent la clé du succès en trading.

Règle N°2 pour se lancer dans le trading : Les Breaks Even Stops & Les Gains Partiels

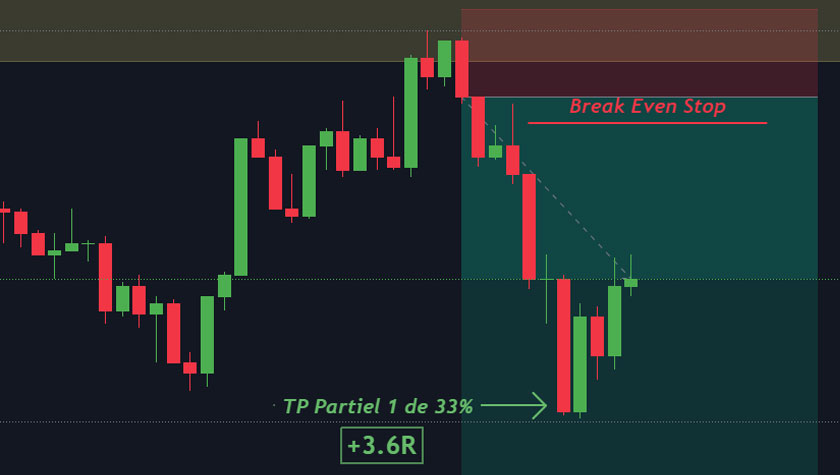

Voici un autre point trop souvent négligé. Lorsque vous êtes en position sur un trade, il est crucial de sécuriser vos gains tout en laissant de l’espace pour que vos profits continuent de croître. Pour cela, on fait appel aux Breaks Even Stops et aux TP partiels (Take Profit).

Mais qu’est-ce qu’un Break Even Stop et un TP partiel ?

Un Break Even Stop c’est lorsque vous déplacez votre SL (stop loss) à votre point d’entrée initial (à break even) dès que le trade va dans votre sens ou atteint un niveau prédéfini à l’avance.

Cela signifie que vous ne pouvez plus perdre d’argent sur ce trade, car même si le prix revient à votre point d’entrée, vous sortirez à zéro perte.

L’avantage du break even stop est de limiter considérablement votre nombre de Stop Loss et par la même occasion d’augmenter vos performances.

D’autant plus, au niveau de la psychologie et des émotions, le fait de savoir que vous ne pouvez plus perdre d’argent sur un trade vous permet de trader avec plus de sérénité et de prendre de meilleures décisions.

Par rapport aux TP partiel, comme vous le savez sans doute, c’est lorsque vous retirez une certaine partie de votre position et que vous laissez le reste sur le marché.

De cette façon, si le prix à tendance à se retourner et à vous sortir de position vous aurez tout de même sécurisé des gains.

Cela permet de limiter la frustration, surtout lorsqu’on débute ! De plus, sur le long terme, tous ces TP partiels accumulés feront une grande différence sur vos résultats.

Comment utiliser les Breaks Even Stops et les TP Partiels ?

Ici, ce qui est pertinent, c’est de mettre en place une règle fixe. Cela peut être par exemple :

- Ajuster notre Stop-Loss à Break-Even dès que le prix atteint un RR (Risk Reward) de 1 pour 1

- Réaliser un TP Partiel de 30% dès que le prix atteint un RR de 1 pour 3

- Réaliser un TP Partiel de 30% dès que le prix atteint un RR de 1 pour 5

- Etc.

Ainsi, vous gérez vos trades de manière plus efficace, protégez vos profits et réduisez le stress lié au trading. Bien sûr, n’oubliez pas d’adapter cette stratégie à votre style de trading et à votre tolérance au risque !

Règle N°3 pour se lancer dans le trading : Se Fixer Des Objectifs

Dans le monde du trading, la tentation d’agir fréquemment peut être irrésistible. C’est pourquoi il est crucial de se fixer des objectifs mensuels ou hebdomadaires à atteindre.

Comme vous l’avez probablement deviné, si nous n’avons pas d’objectif nous risquons de passer notre temps à trader et de tomber rapidement dans l’overtrading… Ce qui peut entraîner d’importantes pertes.

Pour y remédier, il suffit par exemple de se fixer un objectif de réaliser 2% par semaine. Puis une fois l’objectif atteint, d’arrêter de trader jusqu’à la semaine prochaine (même si nous sommes mardi !).

De cette façon, vous évitez l’overtrading, vous sécurisez des gains et vous développez une vision à long terme de trader rentable. Car si vous atteignez votre objectif de 2% par semaine, vous savez qu’à la fin du mois vous aurez réalisé 8% de profit.

Cela permet de vous situer facilement sur votre progression et de trader avec beaucoup plus de sérénité sur les marchés (testez, et vous m’en direz des nouvelles).

Vous pouvez également aller encore plus loin…

Selon votre stratégie de trading, il peut aussi être intéressant de vous limiter en termes de nombre de positions. Par exemple, personnellement je prends maximum 2 positions par jour pour me “forcer” à être plus sélectif et ne prendre que les meilleurs setups. J’arrête également de trader après deux Stop Loss pour éviter le revenge trading et que mes émotions prennent le dessus.

Pour finir, je tiens à rajouter une petite précision. Une fois vos objectifs atteints, rien ne vous empêche de réaliser des backtesting, de trader sur un compte démo pour continuer de vous entraîner, ou sur un compte “fun”.

Règle N°4 pour se lancer dans le trading : Tenir un Journal de Trading

Souvent négligé, le journal de trading est l’un des outils les plus puissants dont dispose un trader. Il sert notamment à enregistrer vos trades, vos émotions, vos analyses et vos décisions.

Il est essentiel pour plusieurs raisons :

- Apprentissage des Erreurs : En notant vos trades, vous pouvez identifier vos erreurs récurrentes. Cela vous permet d’apprendre et d’éviter de les répéter.

- Analyse Rétrospective : Revoyez vos trades passés pour comprendre ce qui a fonctionné et ce qui n’a pas fonctionné. Identifiez les schémas et les opportunités manquées.

- Gestion Émotionnelle : Notez vos émotions lors de chaque trade. Cela vous aidera à gérer le stress et à prendre des décisions plus rationnelles.

- Amélioration des Performances : Un journal de trading vous permet d’ajuster vos stratégies, d’optimiser vos entrées et sorties, et d’améliorer vos performances globales.

Comment Tenir un Journal de Trading ?

- Plateforme : Utilisez un fichier Excel ou Google Sheet, ou encore un logiciel type Notion.

- Informations à Noter :

- Date et heure du trade.

- Instrument financier (action, devise, matière première, etc.).

- Sens du trade (achat ou vente).

- Trade de continuation ou de retracement

- Prix d’entrée et de sortie.

- Taille de la position.

- Raisons pour le trade (analyse technique, fondamentale, etc.).

- Émotions ressenties.

- Commentaires sur le résultat du trade.

- Photo avant / après de la position

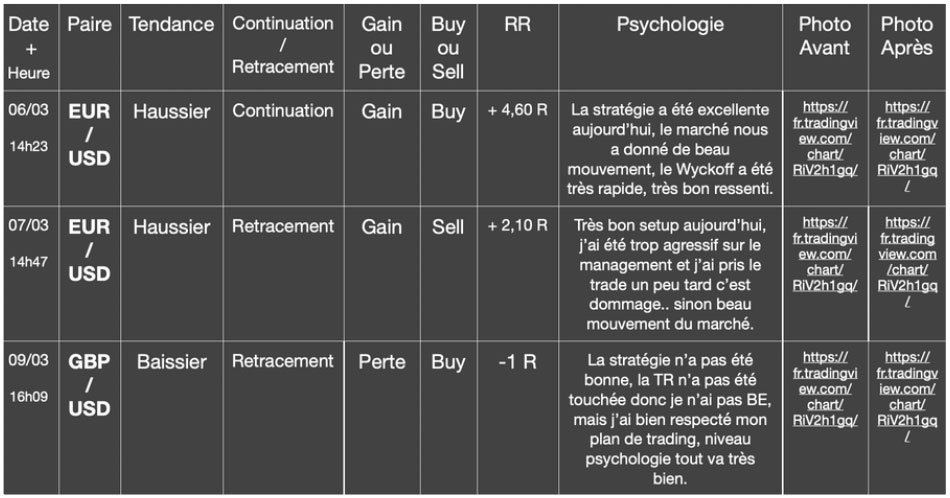

Exemple d’un journal de trading

3. Analyse Régulière : Passez en revue votre journal de trading chaque semaine ou chaque mois. Identifiez les tendances et les domaines à améliorer.

Ainsi, en tenant un journal de trading, vous transformez vos expériences en apprentissage concret. C’est un outil très simple à mettre en place et essentiel pour tout trader sérieux.

Règle N°5 pour se lancer dans le trading : Être Fidèle à Son Plan

Si vous souhaitez être rentable sur les marchés financiers, il est essentiel d’établir un plan de trading solide avant d’entrer en position.

Mais qu’est-ce qu’un plan de trading ?

Pour faire simple, c’est une énumération de règles strictes que nous allons appliquer sur les marchés afin de respecter notre stratégie.

Ce qu’il faut comprendre ici, c’est que nous disposons d’une immense liberté sur les marchés financiers… Cependant, cela peut avoir tendance à nous perdre et à nous pousser à prendre de mauvaises décisions.

Le plan de trading est donc là pour nous limiter dans nos actions. Il nous permet de prendre des décisions objectives, basées sur des critères prédéfinis plutôt que sur des émotions du moment.

En respectant notre plan, on évite donc les décisions impulsives tout en réduisant notre stress, car nous savons à quoi nous attendre et comment réagir.

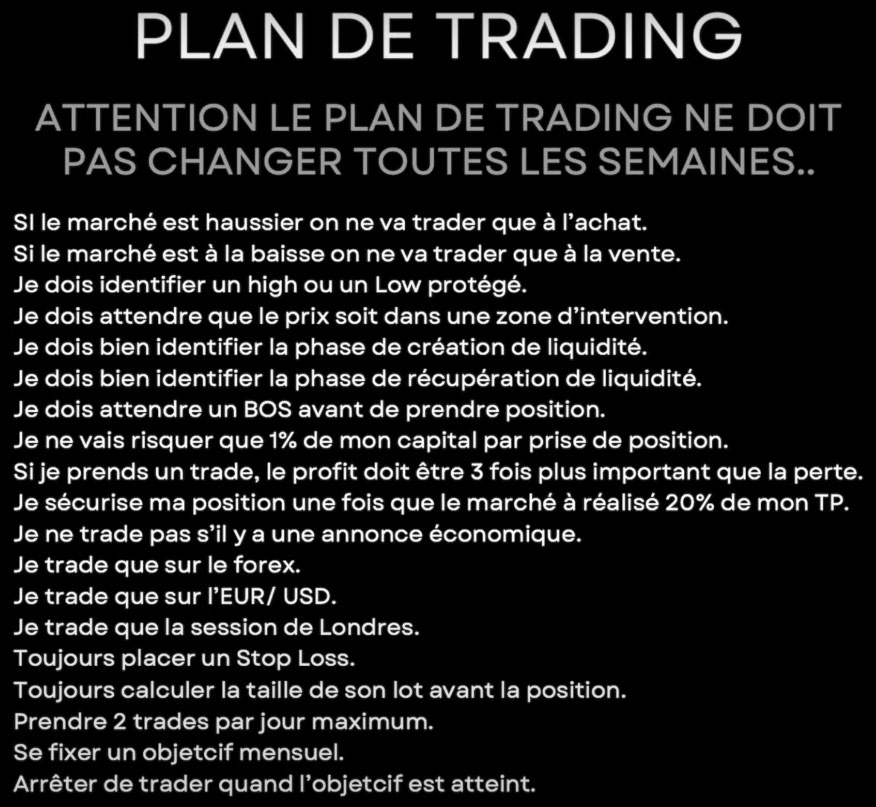

Pour illustrer mes propos, voici un exemple de plan de trading :

Bien sûr, le plan de trading doit être personnel et s’établir en fonction de votre profil et de votre stratégie de trading.

Il est aussi important, une fois votre plan établi et optimisé, de ne pas le changer toutes les semaines. Continuez simplement de le suivre avec discipline afin de mettre toutes les chances de votre côté pour atteindre la rentabilité sur les marchés financiers.

Règle N°6 pour se lancer dans le trading : Toujours Avoir un Ratio Risk/Reward Positif

Le ratio risque/rendement est un concept fondamental en trading. Il permet de déterminer le montant que l’on va risquer sur un trade et combien nous allons potentiellement gagner si notre scénario se déroule comme prévu.

Ici peu importe la taille de notre capital, nous devons avant chaque prise de position calculer notre RRR (Ratio : Risque : Récompense).

Mais comment calculer notre RRR ?

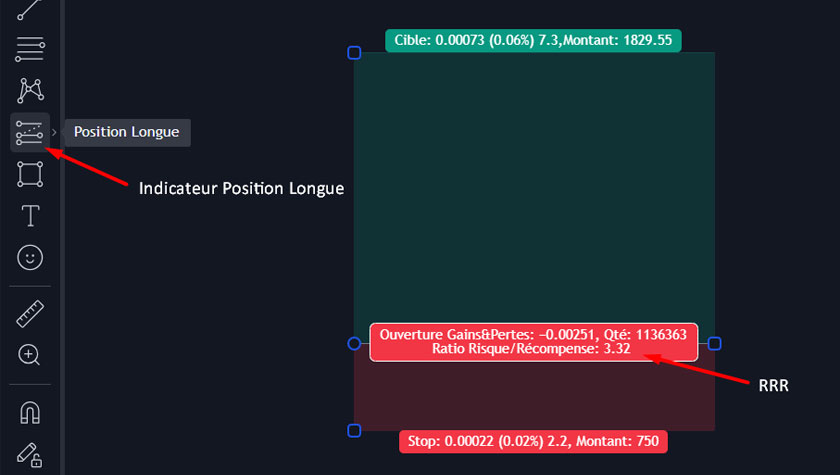

Pour cela rien de plus simple, rendez vous sur le logiciel TradingView et placez un ordre sur les marchés avec l’indicateur de position Longue ou Short comme ci-dessous :

Comme vous pouvez le voir sur la photo précédente, nous avons ici un Ratio Risque/Récompense de 3,32. Cela signifie donc que pour 100€ de risqué je vais gagner 332€.

L’idée ici est donc de ne JAMAIS prendre position si notre RRR est inférieur à 1. Sinon cela signifierait que nous sommes prêts à perdre un montant plus important que notre gain potentiel. Ce qui, niveau probabilité, n’est pas très pertinent.

C’est pourquoi, je sélectionne pour ma part uniquement des RRR de 1:3 minimum.

Cela permet d’atteindre plus facilement la rentabilité à long terme, même en ayant un pourcentage de transaction rentable plus faible.

En somme, vous l’aurez compris, il faut toujours viser un ratio positif. C’est l’un des piliers d’une stratégie de trading solide.

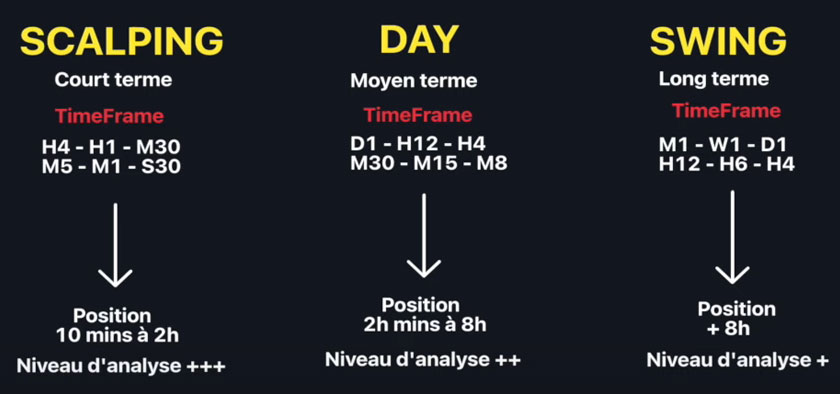

Règle N°7 pour se lancer dans le trading : Utiliser la Bonne Unité de Temps (Timeframe)

Lorsque vous tradez, l’unité de temps que vous choisissez pour analyser les marchés a un impact significatif sur votre approche et vos décisions.

Voici 5 conseils pour l’utilisez à votre avantage (le 5ème est le plus important) :

1- Comprenez Votre Style de Trading :

2- Gestion du Stress :

- Si vous êtes sujet au stress, optez pour des unités de temps plus grandes (pas en dessous de 1 heure). Cela vous permet de prendre du recul et d’éviter les fluctuations brusques.

3- Adaptez Votre Analyse Technique :

- Sur des unités de temps plus courtes, les mouvements sont plus volatils, mais les signaux sont plus fréquents. Sur des unités plus grandes, les tendances sont plus claires, mais les opportunités sont moins fréquentes.

4- Gestion des Risques :

- Plus vous prenez de positions dans la journée, plus la taille de vos trades doit être petite. Adaptez votre gestion du risque en fonction de l’unité de temps choisie.

5- L’importance de la HTF (Haute Timeframe)

- Peu importe votre style de trading, plus la timeframe est grande, plus elle est puissante. Prenez toujours en compte la timeframe 1 jour ou 4 heures pour définir une tendance et vos zones clés.

Pour résumer, choisir la bonne timeframe est essentiel pour trader avec succès, alors prenez le temps de sélectionner celle qui correspond le mieux à votre style de trading et à votre stratégie.

Règle N°8 pour se lancer dans le trading : Accepter de Commencer Petit

Lorsque vous vous lancez dans le trading ou tout autre business, il est naturel d’avoir des attentes élevées. Cependant, ne vous attendez pas à devenir riche du jour au lendemain, il n’y a aucune stratégie miracle, surtout en trading.

Acceptez simplement que la réussite est un long processus et continuez de persévérer jusqu’à ce que vous atteignez la liberté financière.

Pour cela, démarrez petit avec des montants avec lesquels vous vous sentez à l’aise et que vous êtes prêt à perdre.

Ainsi, vous limitez les émotions liées au trading et vous êtes moins susceptible de paniquer en cas de fluctuations importantes des prix.

De cette façon, vous vous habituez à rester calme et rationnel, ce qui est essentiel pour prendre des décisions éclairées.

Une fois que vous avez acquis de l’expérience et que vous avez développé votre confiance en vous en obtenant des résultats positifs, vous pouvez commencer à augmenter progressivement la taille de votre capital. C’est ainsi que les traders prospères ont bâti leur fortune.

C’est à partir de ce moment-là que votre évolution sera exponentielle, notamment grâce aux intérêts composés. Lorsque vous serez à l’aise avec un capital de 10.000€, commencez à trader avec un capital de 20.000€, puis de 50.000€ et ainsi de suite (les prop firms s’avèrent très utiles pour ça).

Pour faire court, la réussite n’est pas un sprint mais un marathon. Commencez petit, apprenez et grandissez. La patience et la persévérance sont les clés de votre succès à long terme.

Règle N°9 pour se lancer dans le trading : Pratiquer Chaque Jour

Le trading est une compétence qui s’affine avec une pratique constante.

En effet, plus vous pratiquez, plus vous maîtrisez les subtilités du marché et de votre stratégie de trading.

De plus, la pratique quotidienne vous aide à rester discipliné et concentré, des qualités essentielles pour réussir à vivre du trading. En vous engageant à pratiquer chaque jour, vous établissez une routine qui favorise la croissance et l’amélioration constantes.

C’est également la seule façon pour améliorer votre psychologie et votre management. Plus vous pratiquez, mieux vous gérez vos émotions et plus vous apprenez à rester calme face aux fluctuations du marché.

Toutefois, comme vu précédemment, attention à l’overtrading. Pour préserver votre capital pensez aux options suivantes :

- Tradez en réel sur un petit compte

- Tradez sur un compte démo

- Réalisez des backtesting

En somme, pratiquez régulièrement. Chaque jour est une opportunité d’apprendre, de grandir et de devenir un meilleur trader.

Règle N°10 pour se lancer dans le trading : Comprendre Les Structures De Marché

En trading, savoir identifier les structures de marché est un concept crucial que tout trader indépendant se doit de maîtriser pour maximiser ses rendements et minimiser ses risques.

Mais qu’est-ce qu’une structure de marché ?

Tout d’abord, comme vous le savez il existe 3 types de tendance : la tendance haussière, la tendance baissière et la tendance neutre.

Dans chacune de ces tendances il y a deux phases : la phase de continuation et de retracement.

Tendance Haussière, Baissière et Neutre. Mouvement de Continuation et de Retracement

Pour nous en tant que trader, la phase la plus intéressante à trader est celle continuation.

Pourquoi ?

Tout simplement parce que c’est cette phase qui délivre généralement de grands mouvements impulsif et donc qui nous réserve les plus belles opportunités.

Cela signifie donc que notre R/R (Risk Reward) sera bien plus élevé en phase de continuation.

Comment déterminer si nous sommes dans une phase de continuation ou de retracement ?

C’est là qu’entrent en jeu les structures de marché. En les analysant, nous pourrons déterminer si nous sommes dans une tendance baissière ou haussière. Puis à partir de là, si nous sommes dans un mouvement de continuation ou de retracement.

Pour cela, il suffit de suivre les étapes suivantes :

1- Identifiez les High et les Low (petite astuce, utilisez des cercles colorés pour les identifier) :

Dans cet exemple, nous sommes clairement en tendance haussière. Il est intéressant d’acheter le marché pour profiter d’un mouvement de continuation

2- Lorsque le prix vient casser votre structure (high ou low), cela signifie soit un changement de tendance soit une continuation de tendance (n’hésitez pas à tracer des traits comme ci-dessous pour faciliter la lecture).

Nous sommes en tendance haussière :

=> Le prix vient casser notre dernier high = continuation de tendance

=> Le prix vient casser notre dernier low = changement de tendance

3- Une fois la tendance identifiée, nous pouvons maintenant trader dans le même sens qu’elle et ainsi profiter des forts mouvements de continuation. De cette façon, nous améliorons notre winrate et obtenons de meilleur R/R.

Les conditions pour qu’une structure de marché soit valide

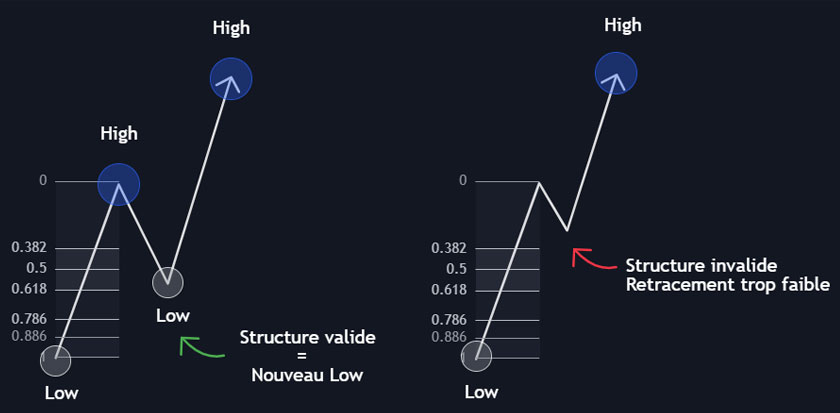

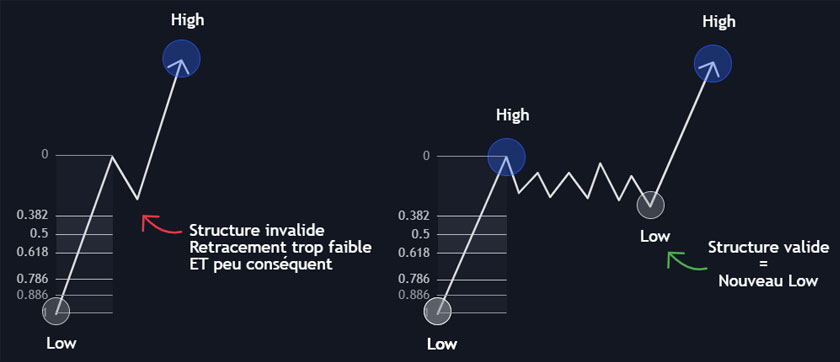

Maintenant que vous savez ce qu’est une structure de marché, nous allons voir les conditions qu’elle doit respecter pour qu’elle soit valide.

Pour cela, nous avons 2 solutions :

1- La taille : le prix doit retracer de 50% minimum pour que la structure puisse être valide (utilisez l’outil retracement de Fibonacci pour mesurer sa taille)

Exemple d’une structure valide et d’une structure invalide

2- Le temps : si la taille de notre retracement est inférieur à 50% mais que le temps est conséquent, alors le retracement est valide.

Par exemple, si le prix délivre 10 bougies pour son mouvement de continuation, il faut au minimum 5 bougies pour que le mouvement de retracement soit valide (nombre de bougies de continuation divisé par deux).

Exemple d’une structure valide et d’une structure invalide

En se basant sur ces deux metrics, nous nous assurons que notre structure est bien valide et de prendre uniquement des positions pertinentes.

C’est de cette manière que les traders profitent des mouvements de prix les plus importants et les plus long, tout en limitant leurs pertes.

Conclusion

En résumé, le trading est un voyage. Il demande patience, discipline et apprentissage continu. En appliquant ces 10 règles d’or, vous serez mieux armé que 90% des traders pour naviguer dans les marchés financiers. Alors, prêt à relever le défi ? 📈